Cet été, je suis allé avec mon pote Patrick découvrir le plateau des Millevaches à travers la Creuse et la Corrèze. Je suis arrivé avec peu d’entrainement et peu de fatigue sportive, mais sans fraîcheur à cause de la chaleur des jours précédents avec des nuits médiocres.

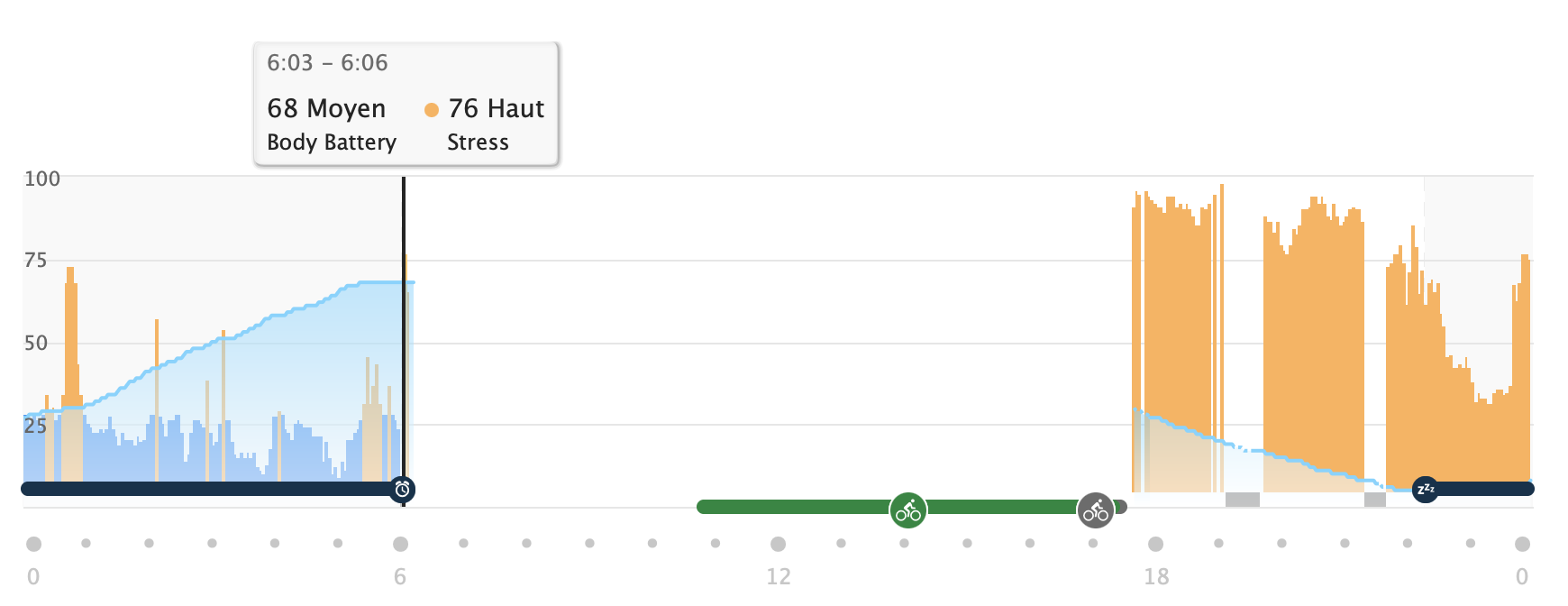

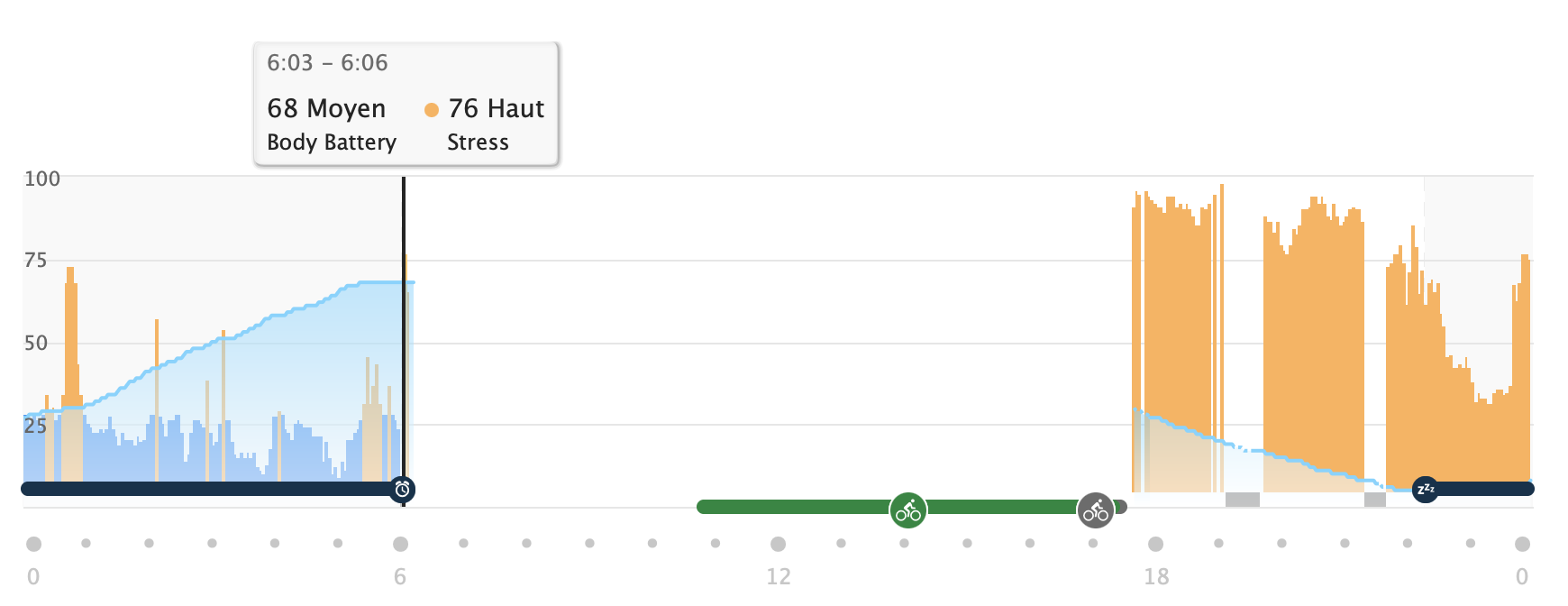

Score de sommeil Garmin la veille de la sortie : 73/100, 6h20 de sommeil avec stress à 22. Quand je dors peu entre 22h et minuit, je sais que ça m’impacte… fréquence cardiaque au repos nominale à 42 ppm, body battery au réveil : 68, ça c’est pas normal pour moi. Mon poids est au plus haut ever, autour de 65 kg.

Je n’aime pas faire de la voiture, alors quand c’est de la Nationale une voie, c’est encore pire. Tant pis, je positive en étant content de la journée vélo qui s’annonce. Faut savoir parler à son cerveau dans les moments désagréables, ça module les circuits dopaminergiques 😉 J’écoute aussi de bons podcasts, notamment Andrew Huberman vis à vis duquel j’avais un a priori un peu négatif mais ça se révèle intéressant en prenant le temps d’écouter les épisodes et pas juste des extraits sur You Tube.

Un petit café au PMU de Chateauneuf-la-Forêt et c’est parti ! On part avec un petit vent de face et ça ondule d’emblée. Up & down non stop. Assez vite, je sens que ça va être difficile ! déjà parce que je ne sens pas le jus/la fraîcheur/la giclette pour placer facilement de petites accélérations sur les bosses, et puis je vois (piège de l’homo garminus) que mon Training Effect est déjà haut alors que la sortie démarre à peine. On ne monte pourtant qu’à 200 W mais je pense qu’il devait y avoir un « uncoupling » important avec ma FC du fait de la chaleur et de mon manque de fraîcheur. J’en fais part à mon explosif Patrick qui est facile. Je me rassure aussi en me disant qu’on prévoit une pause à mi-parcours, ça devrait faciliter la sortie. Par ailleurs, la crainte de la chaleur est mitigée par un parcours ombragé et agréable. Je prends un premier gel et je comprends que ça va être compliqué de manger les barres quand il fait si chaud. J’aurais du mettre du Maurteen dans mes deux bidons plutôt que de l’eau… Sur les graphes Garmin, je suis à -5 de condition physique avant 1h de vélo… ça je ne le vois qu’a posteriori mais c’est cohérent avec mon ressenti. Je suis à 170 watts de moyenne jusqu’au km 35 (NP 196), ce qui est franchement élevé pour moi, c’est plus que ce que je mettais sur des halfs de préparation quand j’étais très en forme en 2019.

Bon gré, mal gré, le paysage est joli, le lac de Vassivière donne envie de piquer une tête. Patrick fait les descentes, et mizot’ plus léger de 10 kg je peine à le rattraper et je dois en remettre une couche à chaque début de montée. Mon rythme ralentit dans les montées et sur le deuxième quart du parcours je suis plutôt à 150 W de moyenne. Notez que sur mes sorties cool du dimanche je suis d’habitude à 130 W de moyenne (ouais rigolez pas) Heureusement l’heure du ravito arrive. Les restos dans la pampa corrézienne sont blindés, il faut apitoyer un gentil serveur pour se restaurer à Bugeat (L’Etablissement, très bonne assiette et prix ok!)

Le redémarrage est un peu poussif. Effet de vol digestif. Néanmoins, je suis content que ça ralentisse un peu. Par contre, ça tabasse dans les descentes, je dois faire de beaux efforts pour m’accrocher. Je positive en me disant que ça me fait plein de temps en zone 2 et que c’est un bon test/entraînement mais je ne suis trop « en prise » pour profiter de la balade.

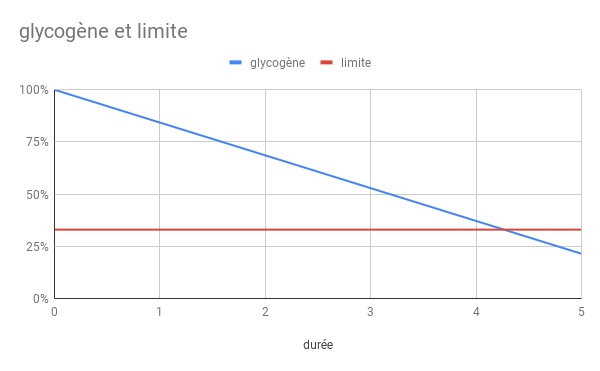

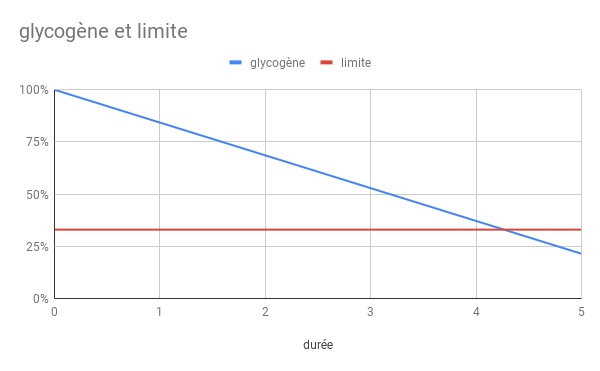

La température monte, Garmin Edge 530 indique plus de 35°C, peut-être un peu exagéré sur l’appareil mais pas loin de la réalité d’après la météo. On aborde les dernières longues côtes de notre parcours. Je sens que c’est difficile pour moi, je « débraye » dès le pied de la montée et je me méfie du coup de chaleur, je bois beaucoup mais c’est difficile sur l’estomac avec le magret qui n’est pas vraiment digéré… la côte du Puy des Fayes sonnera mon glas. Je monte désormais à 130 W les côtes… L’objectif est désormais de mettre un coup de pédale après l’autre… Pic de température à 38°C enregistré par Garmin, condition physique -9 : c’est le pétage en règle. Je ne me sens pas en surchauffe, mais les jambes ne répondent plus. Je le ressens particulièrement au niveau des ischios. Pour moi, c’était attendu avec les nombreux efforts du début et le manque de glucides ingérés depuis le début. Je suis de façon « grossière » ma consommation de glucides durant l’effort et c’est évident que mon glycogène est au ras des pâquerettes. J’ai absorbé autour de 20g/h alors que je devrais viser 60-80 g/h sur une sortie comme celle là. J’ai trop compté sur la pause repas, je me surprends dans cette mauvaise gestion parce que nonobstant la chaleur, j’ai l’habitude de beaucoup manger sur le vélo. Voici une estimation grossière de l’évolution de mon glycogène pendant cette sortie :

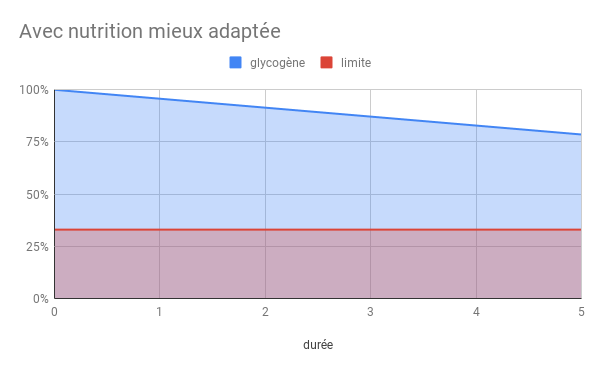

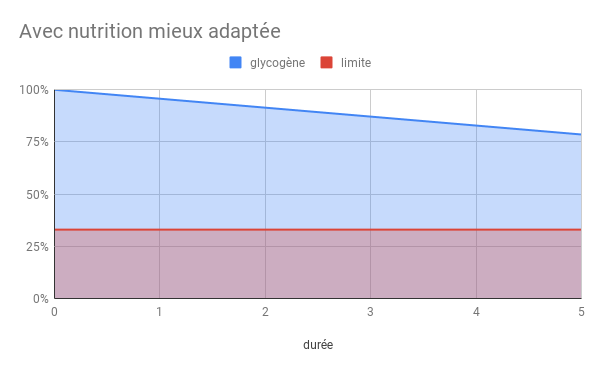

Si j’avais rempli deux bidons de Maurten et pris un gel de plus, le graphique aurait pu ressembler à ça :

De plus à pied dans la chaleur, j’avais lu qu’on pouvait facilement cibler une allure 15% plus lente pour tenir le rythme sur un marathon. Donc ici, avec mon relatif surrégime dès le départ, c’était un peu chronique d’un pétage annoncé…

De plus à pied dans la chaleur, j’avais lu qu’on pouvait facilement cibler une allure 15% plus lente pour tenir le rythme sur un marathon. Donc ici, avec mon relatif surrégime dès le départ, c’était un peu chronique d’un pétage annoncé…

Mais je positive, lorsque je tournais les jambes au ralenti, à compter mètre après mètre le dénivelé en moins sur le Mont Gargan je gardais le sourire, le moral était bon, c’était très dur physiquement mais j’ai découvert qu’on pouvait dissocier les deux. Je m’amusais presque du goudron qui fondait avec les gravillons qui faisaient un petit bruit de Frizzy Pazzy sous mes pneus… Ça restera à coup sûr une sortie mémorable !

De plus à pied dans la chaleur, j’avais lu qu’on pouvait facilement cibler une allure 15% plus lente pour tenir le rythme sur un marathon. Donc ici, avec mon relatif surrégime dès le départ, c’était un peu chronique d’un pétage annoncé…

De plus à pied dans la chaleur, j’avais lu qu’on pouvait facilement cibler une allure 15% plus lente pour tenir le rythme sur un marathon. Donc ici, avec mon relatif surrégime dès le départ, c’était un peu chronique d’un pétage annoncé…